Diversifikation - The. Only. Free. Lunch.

Die vielleicht bekannteste Redewendung in der Finanzwelt lautet: „There is no free lunch“. Es gibt nichts gratis. Und insbesondere nicht an den Finanzmärkten, wo es am Ende nur um Geld geht. Banken verschenken kein Geld. So einfach sich diese Einsicht anhört, so oft wird sie in der Praxis vergessen. Oder verdrängt. Wenn Finanzprodukte angeboten werden, die sichere Gewinne versprechen, ist deshalb immer Vorsicht geboten. Denn sichere Renditen sind geschenktes Geld. Und solange dieses nicht zu Weihnachten von den Grosseltern kommt, wird mit Sicherheit eine Gegenleistung erwartet: Der Preis, den man an den Finanzmärkten für Renditen bezahlt, ist das Risiko, welches man mit der Anlage trägt. Also die Schwankungen und Wertverluste, die zwischenzeitlich eintreten können. Oder andersherum: Möchte man Renditen erzielen, muss man dafür Risiken eingehen. Darüber besteht übrigens auch in der Wissenschaft seit langem Einigkeit.

Verwirrenderweise existiert aber noch eine andere, weit verbreitete Redensart zu diesem Thema: „The only free lunch in investing is diversification“. Die Ausnahme zur Regel besagt, dass man durch Diversifikation – also durch Investition in viele unterschiedliche Anlagen – sein Anlageergebnis verbessern kann. Und zwar komplett kostenlos. Der Grund dafür ist, dass nicht alle Risiken eine Rendite versprechen. Durch Diversifikation wird man dabei die schlechten Risiken los, ohne dafür Renditechancen einzubüssen. Und weil es, wie erwähnt, höchst verdächtig ist, wenn an den Finanzmärkten etwas kostenlos daherkommt, gilt die Diversifikation als das wahrscheinlich wichtigste Konzept der Finanzwissenschaften.

In diesem Marktbericht möchten wir dir aus gegebenem Anlass die Bedeutung des Diversifikationseffekts etwas näherbringen. Denn Diversifikation betreibt man schliesslich nicht für gute Zeiten, sondern, um – wie aktuell – Marktturbulenzen besser zu überstehen.

„Wieviel Diversifikation darf’s denn sein?“ – „Ja!“

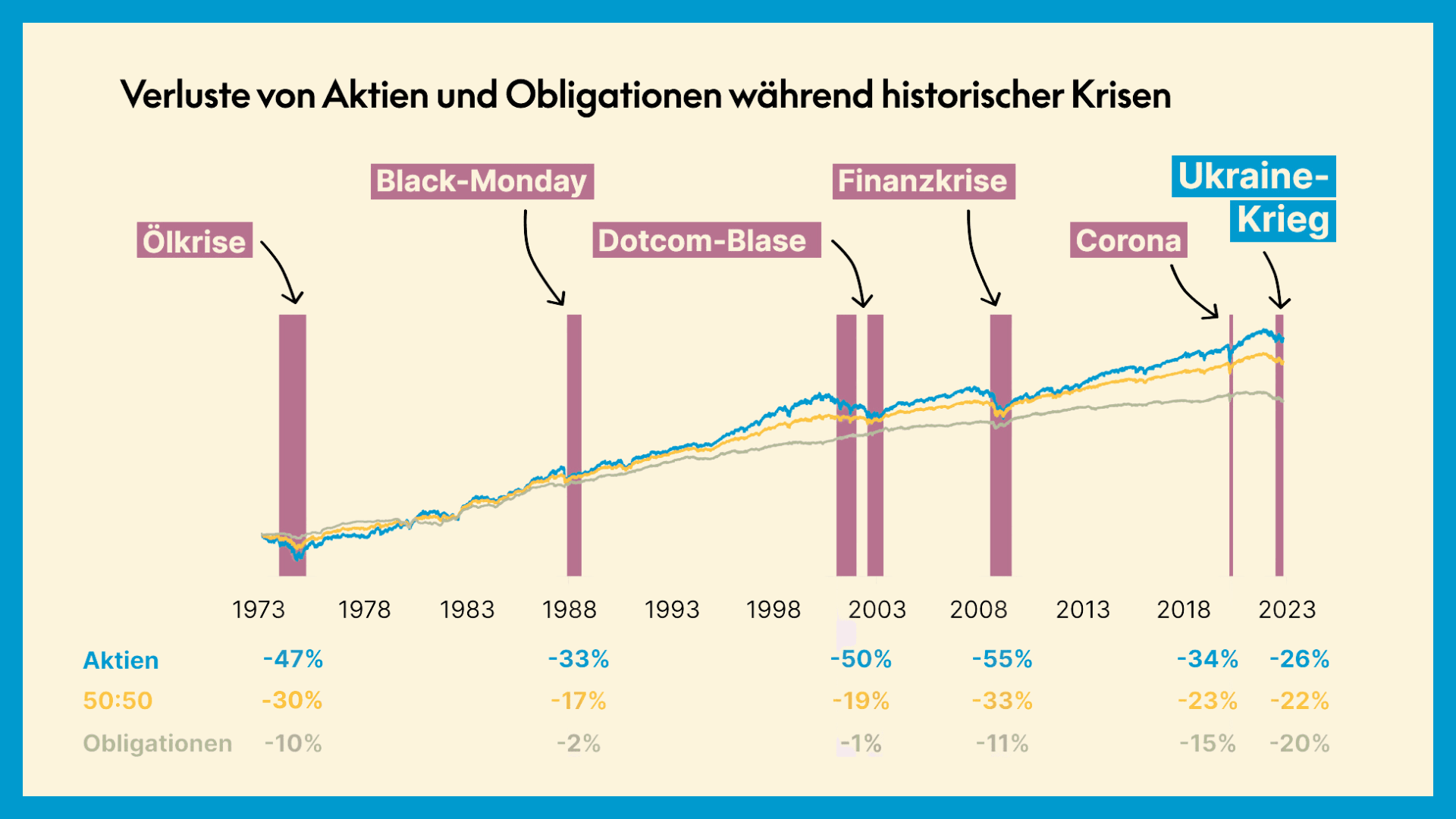

Bei der Diversifikation gilt wie beim Weihnachtsschmuck: Je mehr desto besser. Dabei kann man eine Anlage auf unterschiedlichen Ebenen diversifizieren: Auf Einzeltitelebene – indem man beispielsweise sehr viele unterschiedliche Aktien kauft –, auf Industrie- oder Länderebene – indem man nicht nur in ein Land oder eine Branche investiert – und auf Anlageklassenebene – indem man verschiedene Anlageklassen wie Aktien, Obligationen, Immobilien oder Gold kauft. Die Diversifikation über Anlageklassen hat dabei eine besondere Bedeutung, weil sich Anlageklassen sehr unterschiedlich verhalten und dadurch ihre Schwankungen gegenseitig aufheben können. Die beiden wichtigsten Bausteine sind dabei Aktien und Obligationen. Während Aktien stark im Wert schwanken, langfristig aber auch sehr hohe Gewinne versprechen, entwickeln sich Obligationen über die Zeit deutlich stabiler, bieten aber auch geringere Renditen. Dabei verhalten sich die beiden Anlageklassen in der Regel sehr ergänzend: Wenn die Aktienmärkte einbrechen, bleiben Obligationen oft stabil oder gewinnen sogar an Wert, weil Investor:innen in einem solchen Umfeld nach sicheren Anlagen suchen, wodurch die Nachfrage und der Preis von Obligationen steigt. Dieser Effekt führt dazu, dass ein gemischtes Portfolio aus Aktien und Obligationen gerade in Krisenzeiten oft besonders gut funktioniert: Die Wertverluste der Aktien werden zumindest teilweise durch die Obligationen aufgefangen.

Wie stark dieser Effekt ist, sieht man in der obigen Darstellung. Sie zeigt die historische Entwicklung amerikanischer Aktien, Unternehmensobligationen und einer 50:50 Mischung aus den beiden Anlageklassen seit 1973. Daneben haben wir die wichtigsten historischen Krisen und ihre maximalen Verluste für die drei unterschiedlichen Strategien hervorgehoben. Im Verlauf der Finanzkrise von 2007 brachen Aktien beispielsweise um 55% ein, während Obligationen und das gemischte Portfolio nur 11%, respektive 33% an Wert verloren. Daran erkennt man, wie stark man die Verluste einer Aktienanlage in Krisenzeiten reduzieren kann, wenn man sein Portfolio mit Obligationen diversifiziert.

Obwohl die aktuelle Krise bisher längst nicht so schwerwiegend ist wie andere historische Krisen, weist sie dennoch eine Besonderheit auf: Der Diversifikationseffekt zwischen Aktien und Obligationen funktioniert derzeit deutlich schlechter als üblicherweise: Als Aktien an ihrem Tiefpunkt im Oktober 26% an Wert verloren hatten, standen Obligationen mit -20% nicht viel besser da. Dadurch erlitten insbesondere vorsichtige Investoren mit einem hohen Obligationenanteil stärkere Verluste als erwartet. Der Grund dafür, dass in den letzten Monaten sowohl Aktien als auch Obligationen deutliche Verluste erlitten, liegt darin, dass sich die Märkte derzeit sowohl um die Wirtschafts- als auch die Inflationsentwicklung sorgen: Momentan entwickelt sich die Wirtschaft schleppend während unter anderem aufgrund des Ukraine-Kriegs und der Corona-Situation in China die Preise steigen. Man spricht in diesem Zusammenhang deshalb auch von einer „Stagflation“ – der Kombination aus einer wirtschaftlichen Stagnation und Inflation. Während die schlechten Wirtschaftserwartungen auf die Preise von Aktien drücken, entwertet die Inflation Kredite und damit Obligationen. Ein solches Umfeld ist in der Regel aber zeitlich beschränkt, wobei es eine entscheidende Rolle spielt, wie schnell man die Inflation unter Kontrolle kriegt. Dabei gab es in den vergangenen Tagen einige Anzeichen, dass dies schneller der Fall sein könnte als bisher erwartet: Sowohl in Amerika als auch in Europa hat die Inflation kürzlich stärker abgenommen, als man dies noch vor wenigen Wochen angenommen hatte. Sollte sich dies bestätigen, könnte das Anlageumfeld im neuen Jahr bedeutend freundlicher werden: Die Aktienmärkte hätten nach dem zwischenzeitlichen Einbruch Erholungspotential und Obligationen würden von den gestiegenen Zinsen profitieren.

Diversifikation ist die stärkste Medizin gegen Krisen

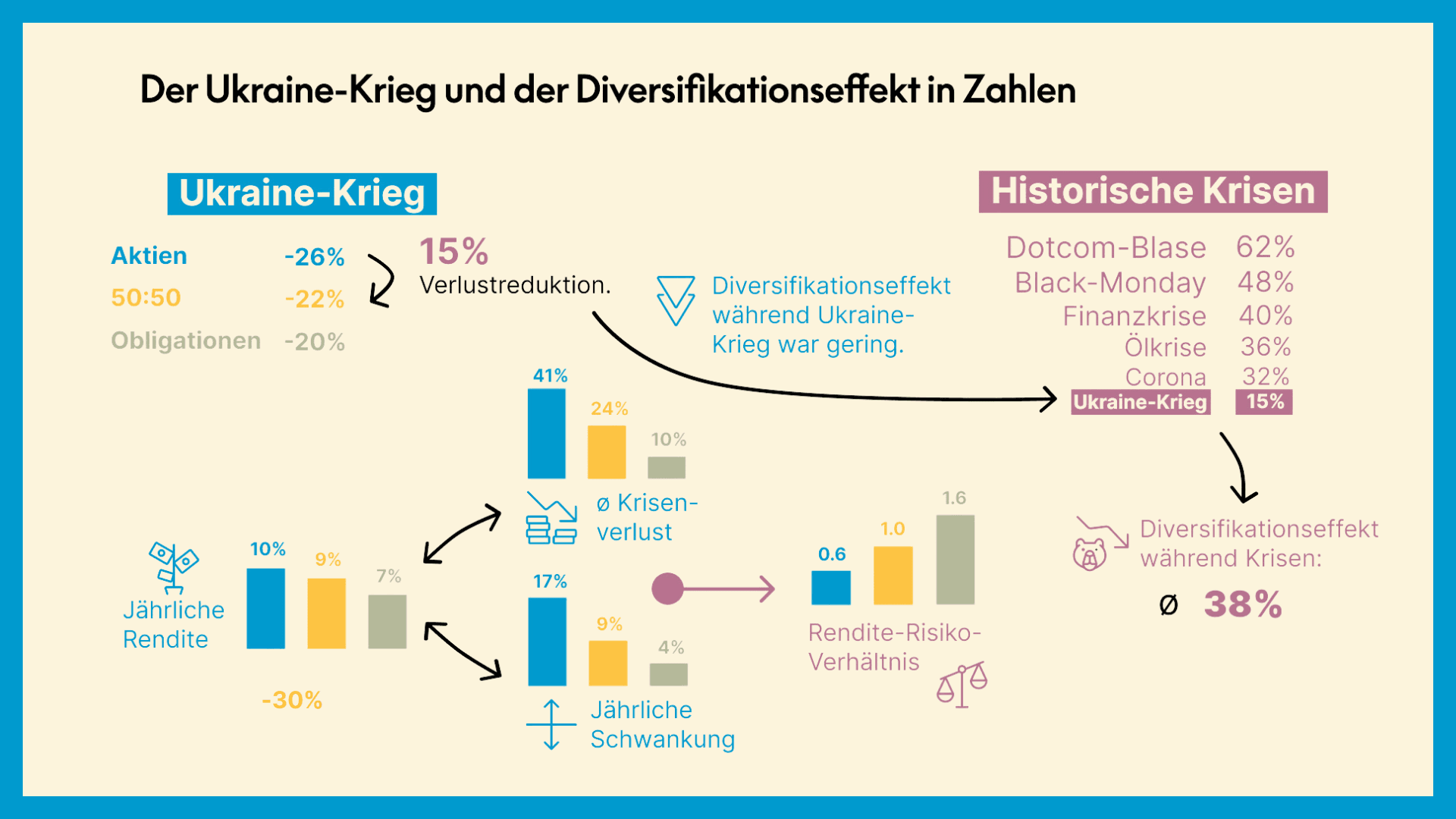

Diversifikation – insbesondere über Anlageklassen – ist das mit Abstand wichtigste und zuverlässigste Instrument, wenn man das Risiko seiner Anlagen reduzieren möchte. Professionelles Risikomanagement basiert in erster Linie auf breiter Diversifikation. Die Darstellung unten zeigt, wie stark dieser Effekt Verluste besonders während turbulenten Zeiten reduzieren kann.

Obwohl die Diversifikation zwischen Aktien und Obligationen, wie erwähnt, in den letzten Monaten weniger ausgeprägt war als üblich, konnten die Verluste im Vergleich zu einer reinen Aktienanlage durch Kombination mit Obligationen (50:50) immer noch um 15% reduziert werden. Typischerweise ist der Diversifikationseffekt während Krisen allerdings noch deutlich grösser: Während der Dotcom-Blase Anfang der 2000er Jahre verlor ein Mischportfolio beispielsweise 62% weniger an Wert als Aktien. Und auch während anderen historischen Krisen wurden die Verluste durch Diversifikation um 30-50% reduziert. Im Durchschnitt um ganze 38%.

Der Diversifikationseffekt ist zwar während Krisen am relevantesten, er wirkt sich aber auch in normalen Zeiten positiv auf das Risiko von Anlagen aus. So reduzierten sich die durchschnittlichen jährlichen Schwankungen in unserem Beispiel von 17% für Aktien auf 9% für das gemischte Portfolio. Der durchschnittliche Verlust über alle historischen Krisen betrug dabei für Aktien 41% und konnte durch Diversifikation auf ein Niveau von 24% fast halbiert werden.

Wie zu Beginn erwähnt, hängen Risiko und Rendite and den Finanzmärkten zusammen. Aktien erzielen deshalb langfristig höhere Renditen als Obligationen oder ein Mischportfolio. Konkret war die jährliche Rendite von Aktien seit 1973 mit 10% etwas höher als jene des 50:50 Portfolios und von Obligationen mit 9%, respektive 7%. Durch den Diversifikationseffekt ist allerdings die Rendite-Reduktion deutlich geringer als die Risiko-Reduktion, was sich in einem verbesserten Rendite-Risiko-Verhältnis zeigt. Während das diversifizierte Portfolio nur 1% weniger Rendite bietet als Aktien, wird das Risiko ungefähr halbiert. Dadurch steigt das Rendite-Risiko-Verhältnis von 0.6 auf 1.0 an. Das bedeutet, das diversifizierte Portfolio ist deutlich effizienter: Der Preis, den man für seine Renditen bezahlt ist viel geringer.

Und wie diversifiziert sind meine Anlagen bei Kaspar&?

Bei der Ausgestaltung der Kaspar& Anlagestrategien steht Diversifikation immer im Mittelpunkt. Durch den Einsatz kostengünstiger Indexfonds und ETFs investierst du automatisch in tausende Einzeltitel aus allen Branchen weltweit. Bei der Diversifikation über Anlageklassen greifen wir dabei nicht nur auf Aktien und Obligationen zurück, sondern zusätzlich auch auf Immobilien und Gold. Insbesondere Gold ist bekannt für seine diversifizierende Wirkung. Denn Gold bietet als „sicherer Hafen“ oft einen noch besseren Schutz gegen Krisen als Obligationen.

In der App kannst du das Risiko und die Diversifikation deiner Anlagen übrigens auch jederzeit selbst anpassen: Unter „Risiko und Rendite“ kannst du für jedes Ziel festlegen, ob du komfortabel, normal oder sportlich investieren möchtest. Dabei erhöht sich der Aktien-Anteil und der Obligationen-Anteil nimmt schrittweise ab. Auf diese Weise kannst du die Sicherheit deiner Anlagen erhöhen, wenn dir die Märkte zu wild werden, und sie wieder reduzieren, wenn sich die Lage beruhigt.

Du hast noch kein Konto bei Kaspar&? Dann starte am besten gleich jetzt und melde dich in nur 10 Minuten voll digital an: Klicke einfach hier.