Hold on!

Corona, Ukraine-Krieg, Inflation: Den meisten von uns wird die erste Hälfte des Jahres 2022 vermutlich nicht in guter Erinnerung bleiben. Die Welt stolpert derzeit von einer Krise in die nächste. Entsprechend schwierig waren die letzten Monate auch für Anleger:innen: Die Angst vor Inflation, Zinserhöhungen und einer Verlangsamung des Wirtschaftswachstums haben allen Anlageklassen gleichzeitig zugesetzt. Aktien litten dabei insbesondere aufgrund der reduzierten Wachstumserwartungen, Obligationen aufgrund der Zinserhöhungen, welche von den Nationalbanken angekündigt wurden, um die Inflation zu bekämpfen.

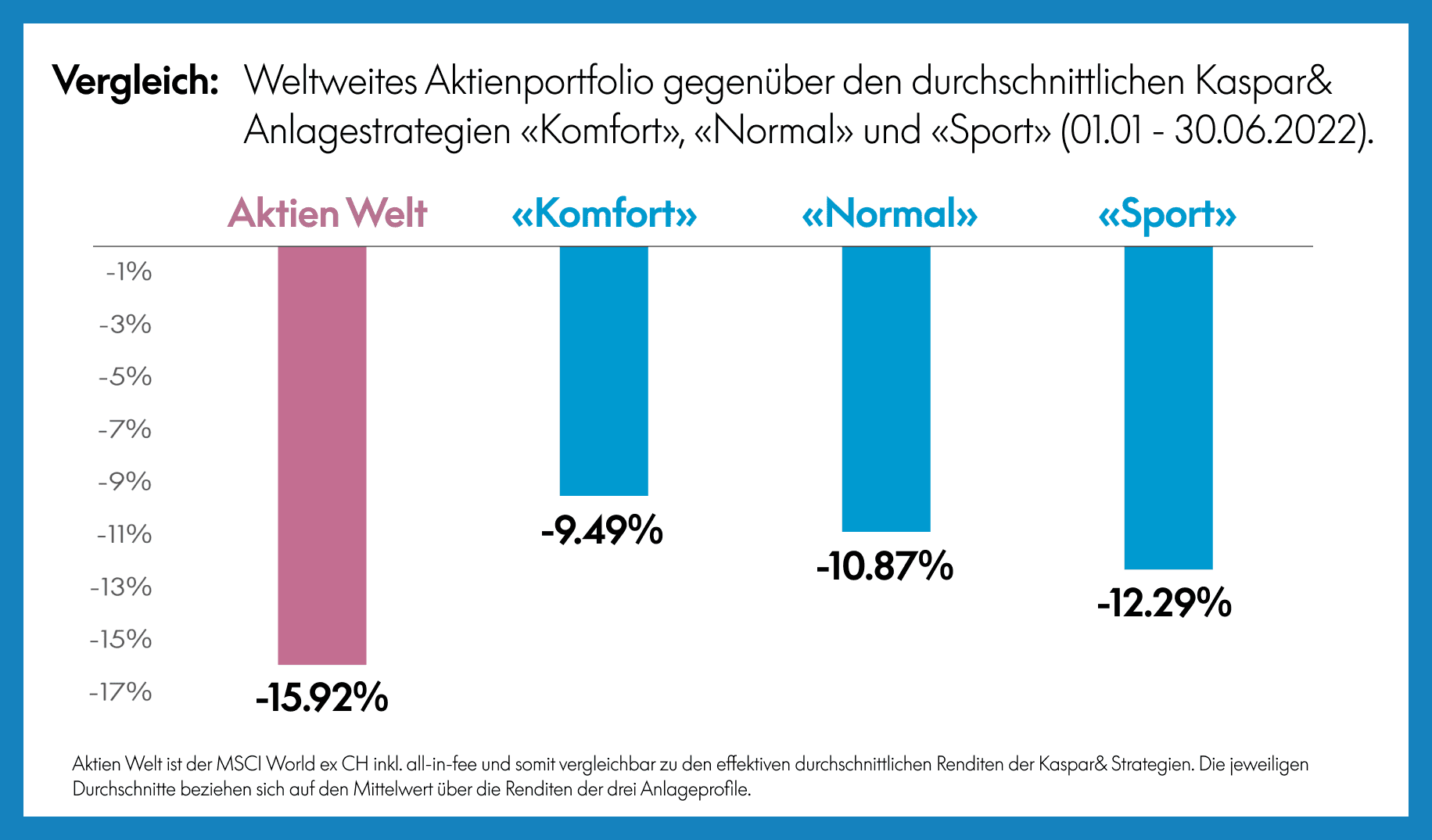

Sowohl der weltweite Aktienmarkt (MSCI World) als auch der Schweizer Aktien Markt (SPI) verloren deshalb seit Beginn des Jahres aus der Perspektive einer Schweizer Anleger:in ca. 16%. Schweizer Obligationen (SBI AAA-BBB) verloren im gleichen Zeitraum ungefähr 11% an Wert. Die Kaspar& Anlagestrategien hielten sich in dieser schwierigen Phase im Vergleich besser, wie die obenstehende Grafik zeigt. Der Grund für diese deutliche Verlustreduktion ist die breite Diversifikation und das Risikomanagement der Kaspar& Portfolios. Dabei kam den Strategien insbesondere die stabilisierende Wirkung von Gold und der Schweiz-Fokus zugute: Sowohl Gold als auch Schweizer Anlagen wirken in wirtschaftlich schwierigen Zeiten als sichere Häfen für Anleger:innen.

Ist jetzt ein guter Zeitpunkt zum Investieren?

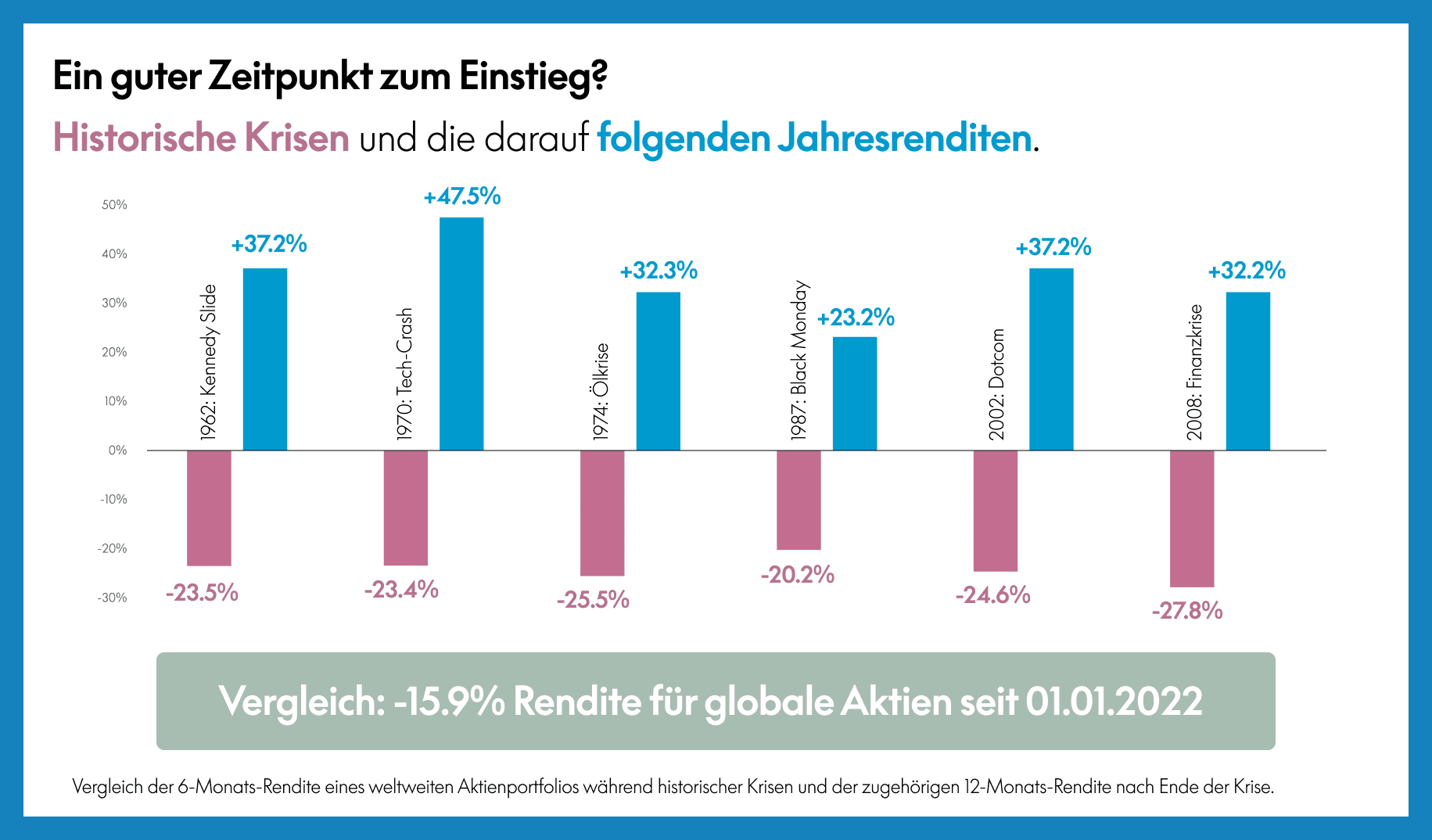

Wahrscheinlich hast Du festgestellt, dass auch Deine Anlagen die letzten Wochen aufgrund dieser Situation an Wert verloren haben. Dabei ist ein Gedanke naheliegend: Ist es gerade überhaupt ein guter Zeitpunkt, um zu investieren? Diese Überlegung ist ganz natürlich, wenn die Märkte verrücktspielen. Auch Profis machen sie sich. Und auch Profis verlieren dann nicht selten die Nerven und machen einen fundamentalen Fehler: Sie steigen aus, wenn die Märkte gefallen sind. Dabei realisiert man die bereits angefallenen Verluste und verpasst gleichzeitig die Erholung nach der Krise, die oft schneller kommt, als man erwarten würde. Dieses zyklische Verhalten ist in der Wirtschaftspsychologie bestens bekannt und einer der Hauptgründe, warum unerfahrene Investor:innen oft schlechtere Renditen erzielen. Um diesen Effekt etwas fassbarer zu machen, haben wir in der untenstehenden Grafik die vorübergehenden Verluste während historischen Krisen den darauf folgenden Jahresrenditen gegenübergestellt. Daran sieht man, dass die höchsten Renditen oft kurz nach Krisen anfallen. Dabei fallen die Gewinne sogar oft höher aus als die vorausgegangenen Verluste. Dieser Effekt kommt daher, dass die Märkte Zyklen aufweisen: Einer Übertreibung folgt eine Normalisierung zurück auf den fairen Wert. Deshalb sollte man sich beim Investieren immer anti-zyklisch verhalten: Kaufen, wenn die Märkte gefallen sind und verkaufen, wenn sie gestiegen sind. Dabei profitiert man einerseits vom beschriebenen Erholungseffekt. Andererseits kauft man Aktien dann günstig, weil sie zuvor an Wert verloren haben, und verkauft sie teuer, sobald ihr Wert gestiegen ist.

Zum Schluss möchten wir Dir zwei Tipps mit auf den Weg geben: Nerven behalten! Solche Phasen sind an den Märkten nicht unüblich. Es gab sie in der Vergangenheit immer wieder einmal und immer folgte darauf eine Erholung. Und zweitens: Der schlechteste Zeitpunkt für einen Ausstieg ist, wenn die Märkte gefallen sind. Du solltest solche Phasen diszipliniert aussitzen und auf die Erholung warten. Wenn Du denn Mut hast, zahlt es sich in der Regel sogar aus, in solchen Phasen zusätzlich zu investieren und von den günstigen Preisen zu profitieren.

Egal, wie Du dich entscheidest, wir wünschen Dir weiterhin gute Nerven und bis bald!