Luft raus, Deckel drauf? Der US-Dollar im Sinkflug.

Luft raus, Deckel drauf? Der US-Dollar im Sinkflug.

Bei all den Krisen der letzten drei Jahre fällt es manchmal nicht leicht, den Durchblick zu behalten. Corona, Ukraine-Krieg, Inflation, Banken-Krise und der US-Schuldenstreit boten mehr Stoff als einem lieb sein konnte. Oppenheimer wirkt dagegen wie eine Kurzgeschichte. Und wie üblich, wenn Enormes passiert, rücken (bedeutende) Nebenhandlungen in den Hintergrund.

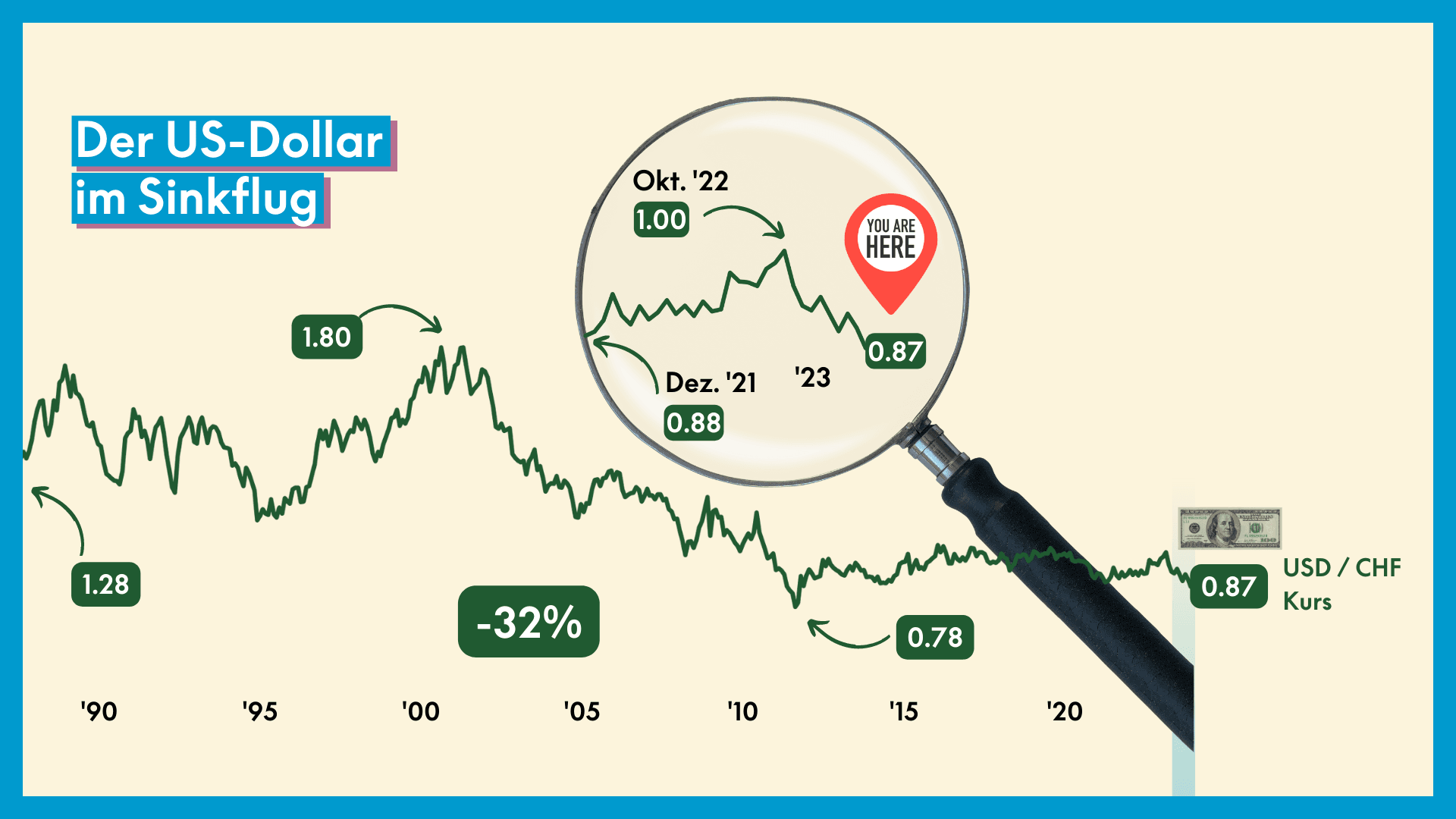

Die etwas entspannteren Sommermonate geben uns nun endlich Zeit für einen Blick auf eine Geschichte, die in anderen Jahren vermutlich die Headlines bestimmt hätte: die Entwicklung des US-Dollars. In den letzten Monaten hat die amerikanische Leitwährung nämlich massiv an Wert verloren. Unter anderem auch gegenüber dem Schweizer Franken: Letzten Oktober waren die beiden Währungen noch exakt gleich viel wert. Per Ende Juli bezahlte man dann nur noch 87 Rappen für einen Dollar. Und damit so wenig, wie noch selten. Damit büsste der US-Dollar innerhalb eines guten halben Jahres die gesamten Wertgewinne ein, die er in den beiden Jahren seit Ende 2020 gemacht hatte. Wie es dazu kam, warum Corona, Ukraine-Krieg und Inflation auch dafür verantwortlich sind und was das für deine Anlagen bedeutet, beleuchten wir in diesem Marktbericht.

Alles ist relativ: ganz besonders Währungen.

Während sich die Wertentwicklung von Aktien, Immobilien oder Gold leicht bestimmen lässt, ist die Sache bei Währungen etwas komplizierter. Denn der Wert einer Währung wird immer anhand einer anderen Währung gemessen. Man spricht in diesem Zusammenhang auch von Währungspaaren; je nachdem, welche Währung man zum Vergleich heranzieht, kommt man zu unterschiedlichen Schlüssen. So kann der Schweizer Franken gegenüber dem japanischen Yen zulegen und gleichzeitig gegenüber dem Euro verlieren. In solchen Fällen fällt es schwer, zu entscheiden, ob der Franken stärker oder schwächer geworden ist. Denn Währungen sind relativ.

Um trotzdem eine gewisse Vergleichbarkeit zu erreichen, werden unterschiedliche Währungen deshalb oft einer «Leitwährung» gegenübergestellt. In der Regel ist dies, aufgrund seiner überragenden Bedeutung als weltweite Handelswährung, der US-Dollar. Die Leitwährung dient in diesem Fall als Referenzwert und ermöglicht den Vergleich zwischen allen anderen Währungen. Einzig für die Leitwährung selbst funktioniert dieses System nicht besonders gut: Ein Dollar bleibt immer ein Dollar.

Um eine brauchbare Einschätzung zu kriegen, wie sich die Leitwährung entwickelt hat, bleibt deshalb nur der breite Vergleich mit anderen wichtigen Währungen wie dem Euro, dem britischen Pfund oder dem Schweizer Franken. Hat der US-Dollar gegenüber den meisten dieser Währungen an Wert verloren, so liegt es nahe, dass er sich abgeschwächt hat; und nicht etwa, dass alle anderen Währungen zugelegt haben.

Luft rein…

Und genau das ist seit Ende letzten Jahres passiert: Der Dollar hat nicht nur gegenüber dem Schweizer Franken deutlich eingebüsst, sondern gegenüber den meisten bedeutenden Währungen. Der Schweizer Franken ist also momentan nicht besonders stark; der Dollar ist besonders schwach. Diese kurze Phase der Schwäche folgt dabei allerdings einer längeren Phase der Stärke: Zwischen Dezember 2020 und Oktober 2022 hatte der US-Dollar gegenüber dem Schweizer Franken um 13 Prozent zugelegt. Und damit ziemlich genau so viel, wie er in den vergangenen Monaten wieder verloren hat.

Die Gründe dafür sind vielfältig aber – wie sich das für eine ordentliche Nebenhandlung gehört - eng mit den grossen Krisen der letzten Jahre verknüpft:

Die Zero-Covid Politik Chinas und der Krieg zwischen Russland und der Ukraine führten zu einem reduzierten Angebot von Industrieprodukten, Öl- und Gas aus diesen Ländern. Entsprechend mussten sich viele Käufer nach alternativen Lieferanten umschauen und fanden diese teilweise in den USA oder anderen Ländern, die den US-Dollar als Handelswährung nutzen. Während die Umsätze zuvor also noch im chinesischen Renminbi, im russischen Rubel oder der ukrainischen Griwna erfolgten, stieg durch die Krisen plötzlich die Nachfrage nach Produkten, die in USD gehandelt werden. Daneben führte das ungewisse Umfeld zu einer grundsätzlichen Erhöhung der weltweiten Nachfrage nach US-Dollar: Die amerikanische Währung gilt in stürmischen Zeiten als «sicherer Hafen».

Zur steigenden Nachfrage kam dabei eine gleichzeitige Verknappung des USD-Angebots: Um die Inflation zu bekämpfen, versuchte die amerikanische Notenbank (FED) nämlich, die Geldmenge durch drastische Zinserhöhungen zu reduzieren. Höhere Zinsen verteuern Kredite und führen dazu, dass weniger Geld in Umlauf kommt. Dadurch sinkt die Nachfrage nach Produkten und Dienstleistungen und die Inflation sinkt. Andererseits erhöhen Zinsen die Attraktivität einer Währung: Für Investoren aus anderen Ländern verspricht der Umtausch der eigenen Währung in US-Dollar dann eine höhere Rendite. Dadurch wird die Nachfrage weiter erhöht.

Diese aussergewöhnliche Kombination von Faktoren, sowohl auf der Angebots- wie auch der Nachfrageseite, führte ab Dezember 2020 zur angesprochenen Aufwertung des US-Dollars.

…Luft raus.

Ab Ende 2022 schwächten sich dann allerdings innert kurzer Zeit alle Ursachen ab, die den US-Dollar zuvor gestärkt hatten:

China überwand langsam die Corona-Nachwirkungen, der Ukraine-Krieg dauerte zwar unverändert an, seine Folgen wurden aber etwas berechenbarer und die Krisenstimmung wich einem vorsichtigen Optimismus. Die vermutlich wichtigste Rolle spielte aber die Aussicht auf einen baldigen Sieg über die Inflation: Als sich das Preisniveau Anfang Jahr schneller zu normalisieren begann als erwartet, schlossen die Märkte daraus, dass die FED zur Bekämpfung der Inflation mit weniger Zinserhöhungen auskommen sollte. Dadurch sank das erwartete Zinsniveau und entsprechend die Nachfrage nach US-Dollars. Entsprechend verlor der Dollar seit Ende 2022 bis Juli 2023 rund 13 Prozent an Wert.

99 Problems…

Das hört sich erst mal nicht gut an. Und vielleicht hast du dich auch gerade gefragt: Ist der US-Dollar unser nächstes Problem?

Zum Glück vermutlich nicht. Der weitreichende Einfluss des US-Dollars auf alle Bereiche des Wirtschaftslebens macht es zwar schwierig, dies an einer einzigen Tatsache festzumachen. Insgesamt überwiegen für die Weltwirtschaft aber eher die positiven Effekte des schwächelnden Dollars. Am einfachsten lässt sich das daran erkennen, dass die Gründe für die Dollar-Abwertung, wie erwähnt, durchwegs positiv sind. Insbesondere die Tatsache, dass man die Inflation schneller unter Kontrolle kriegen könnte als bisher befürchtet. Dass die Zinsen nicht so stark erhöht werden müssen, führt zudem zu einer Verbesserung der Wirtschaftsaussichten. Damit schwächt sich die Hauptsorge des vergangenen Jahres zumindest ab. Wir haben in unserem Januar-Marktbericht «Warum Inflation so schmerzt» darüber geschrieben.

Daneben hat die Schwäche des US-Dollars noch einige andere positive Effekte: US-Produkte und Dienstleistungen werden dadurch für ausländische Käufer günstiger, was US-Exporte und damit die amerikanische Wirtschaft als Weltwachstumsmotor ankurbelt. Dazu kommt, dass viele Rohstoffe grossteils in USD gehandelt und damit ebenfalls billiger werden. Dies reduziert weltweit den Inflationsdruck und verbessert die Wirtschaftsaussichten.

Und was bedeutet das für meine Anlagen?

Aus Schweizer Perspektive stellt sich die Situation etwas uneinheitlicher dar. Grundsätzlich profitieren natürlich auch Schweizer Anleger:innen vom verbesserten wirtschaftlichen Umfeld. Zumindest langfristig. Kurzfristig drückt die Dollar-Schwäche momentan allerdings noch etwas auf die Renditen von Anlagen in Schweizer Franken:

Während die Weltaktienmärkte in USD seit Anfang Jahr etwa 19% zugelegt haben, reduzierte sich diese Rendite in CHF gerechnet auf 12%. Auch Schweizer Aktien profitierten seit Anfang Jahr noch nicht gleich stark von den positiven Entwicklungen wie der Weltaktienmarkt. Mit einem Gewinn von bisher 9% per Ende Juli besteht noch Aufholpotenzial. Denn langfristig rentierte der Schweizer Aktienmarkt historisch sogar leicht besser als der Weltaktienmarkt: Seit 1987 boten Schweizer Aktien eine durchschnittliche Rendite von 8.7% pro Jahr - und damit 0.4% mehr als der Weltaktienmarkt in USD. Durch die jahrzehntelange Aufwertung des Schweizer Frankens gegenüber dem US-Dollar fiel die tatsächliche Rendite auf globale Aktien aus Sicht eines Schweizer Anlegers allerdings mit 7.1% pro Jahr etwas tiefer aus. Die Stärke des Schweizer Frankens - und insbesondere die systematische Aufwertung gegenüber dem US-Dollar – macht inländische Aktien für Schweizer Anlegerinnen im Vergleich zu globalen Aktien attraktiver. Dies ist auch einer der Hauptgründe, weshalb die Anlagestrategien von Kaspar& einen Schweiz-Fokus aufweisen.